Mr.老眼です。

この運用実績の公開は、退職金を資産運用しようと考えている方々に、運用の実例として私のポートフォリオをそのまま公開し、その運用実績の経過を共有することで、何らかの参考にしていただけることを目的としております。

あくまでも実験台という気持ちですので、良いときも悪いときも、一週間ごとの推移をありのまま公開します。

長期投資を推奨するMr.老眼が、日々の値動きに狼狽しながらも辛抱強く長期保有を実践していく様をご覧いただければと考えています。

(なお、長期保有のメリットについては、こちらの記事にまとめています)

(長期保有のメリットを統計的に検証した記事は、こちら)

では第110回の運用実績です。

2023年5月12日時点の運用実績となります。

主な指数の状況

まずは自分の資産運用に関連の高い主な指数の状況です。

- 日経平均:29388.30(前週比+0.8%)

- S&P500:4124.08(前週比マイナス0.3%)

- ドル円レート*:1ドル=134.64円(前週比マイナス3.06円)

- 東証REIT指数:1856.56 (前週比マイナス0.4%)

*ドル円レートは運用実績確認時点の資産換算レートです。

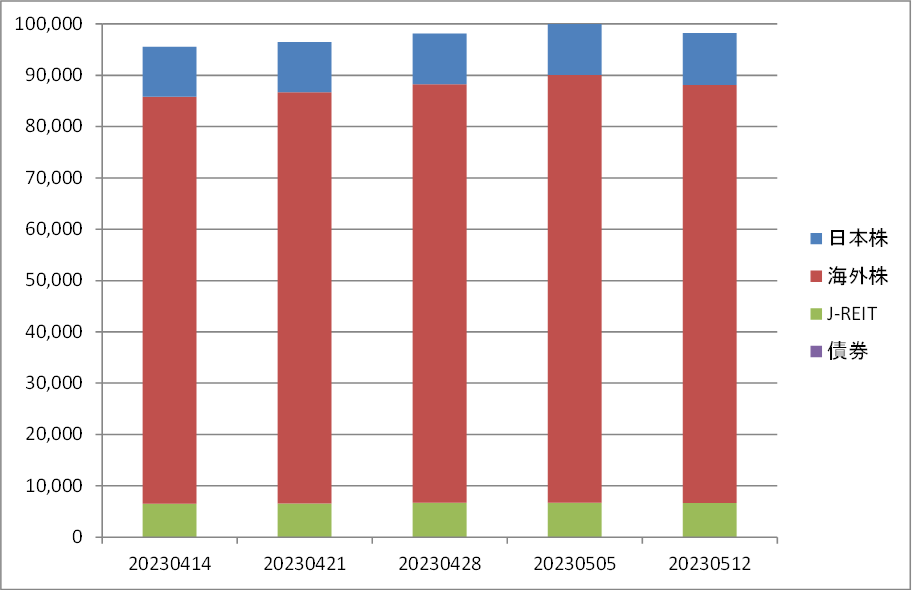

運用総額の推移

運用総額は98,236千円となりました。前週からマイナス1.8%と、減少しました。

今週は日経平均は続伸となりました。

29,000円を超える高い水準を維持しています。

米国株は、S&P500が小幅ながら続落しました。

5月に入り、良くない雰囲気が続いています。

今週の為替レートは、ここ数週間の一方的なドル高から一気に反転し、大幅なドル安となりました。

東証REIT指数は反転上昇が続いてきましたが、2週続けての下落となりました。

運用全体としては、今週は日本株が順調に推移した一方、米国株とREITが続落したことに加え、為替のドル安反転により外貨資産の円換算額が大きく目減りしたことから、低調な運用状況となりました。

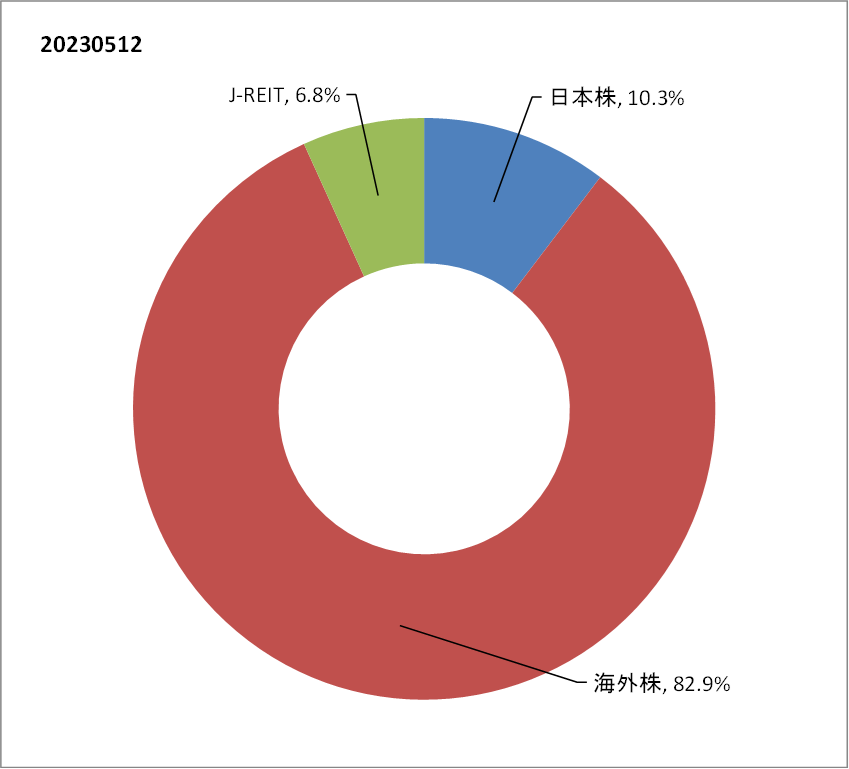

資産クラス別状況

まず、ポートフォリオの状況です。

入れ替えや追加に伴う大きな変動はありませんでした。

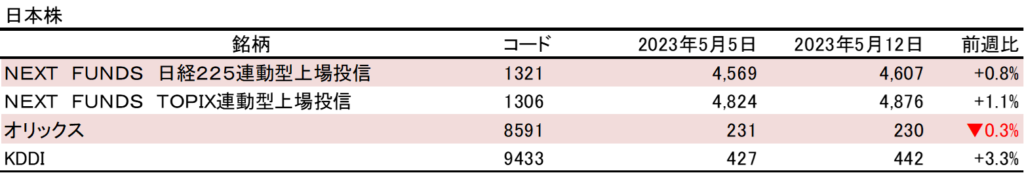

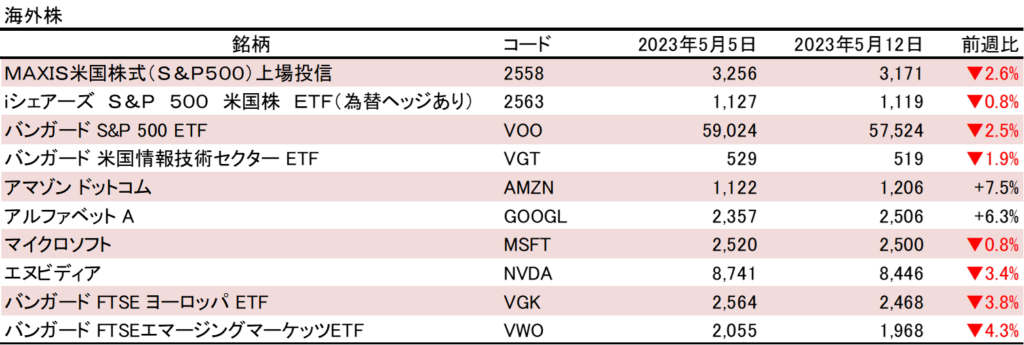

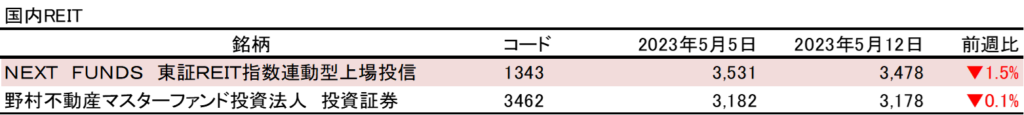

次に各資産クラスの明細です。(単位:千円)

日本株は日経平均インデックス、TOPIXインデックスともに続伸しました。

海外株は、主力のS&P500インデックスETFが大きく反落しました。

今週はドル安も下落に大きく影響しています。

一方、ハイテク株はまちまちでしたが、アマゾンとアルファベットが大きく上昇した一方、エヌビディアは下落しました。

米国以外では、今週は欧州株、新興国株ともに大幅に反落しました。

東証REIT指数インデックスETFは、そこそこの続落となりました。

国内REITはそもそも分配金利回りが目当ての資産ですので、多少の値動きがあっても気にしないことにしています。

今後の運用について

日本株は、強い相場で続伸し、日経平均株価が29,000円を超える水準を維持しています。

これだけの株価を維持しているということは、やはり日本株は強い状況だと言えますが、この強い値動きの材料は一体何なのか、よく分かりません。

しかも、企業決算が一巡した後も、じりじりと上昇が続いています。

こうなると、一旦30,000円を見たくなるのが市場心理かもしれません。

一番の材料は、植田日銀新総裁の「金融緩和継続」姿勢が明確になったことで、先行きの金利上昇懸念がなくなったことに対する当面の安心感でしょうか。

ただ、これらは市場の「良いとこ取り」じゃないのかな、という疑問は引き続きあります。

個人的な日本株の方向感は、引き続き「当分上昇基調にはならない、当分とはいつまでか分からないが、最低でも年内はかかるだろう」というイメージです。

ここから反落の覚悟もしつつ、それでも長期保有の有効性を信じ、数年先には日経平均株価3万円を安定的に超えていく可能性もあると判断し、ポートフォリオにおいても日本株の比率は現状維持とします。

次に米国株ですが、やはり「sell in May」の格言通り、冴えない展開になってきました。

その冴えない要因は、どうやら金融株に対する不安再燃、のようです。

3月にシリコンバレーバンク、シグネチャーバンクが相次いで破綻した際、米国当局の迅速な預金保護姿勢の発表で、金融システム不安は一旦鎮静化したように見えました。

ところが、5月1日に米地銀ファースト・リパブリックバンクが破綻したことで、「まだまだ続くのか?」という市場の不安が再燃したというところです。

単純に考えると株価には当然ネガティブな要素ですが、このことは「これ以上の金利上昇政策は困難となった」とも捉えられるため、株価にネガティブな面ばかりではない、とも言えます。

インフレ指標も落ち着きつつある中、「これ以上の金利上昇は無い」という市場の楽観的な反応もあり、株価は上にも下にも動きにくくなっているのではないでしょうか。

あとは米国政府の債務上限問題もありますが、これはいつも通り直前回避じゃないかな、と個人的には楽観視しています。

「インフレ鎮静化→FRB金融政策変更(利上げ打ち止め)→景気悪化→FRB金融政策変更(利下げへ転換)→景気回復」という今後の大雑把な米国経済の予想の中で、どのタイミングで株価の反転上昇が来るのか、それだけを楽しみに待ち続けます。

ただ、一旦は金融システム不安を完全に払拭しなければ、本格的な反転上昇にはつながらないと推測します。

最悪は、本格的な反転上昇は2024年までやってこない、と覚悟しておく必要もありそうです。

反転上昇のタイミングがいつ頃かはサッパリ分かりませんが、中期目線では(あるいは長期目線でも)本格的に復調していくものと信じています。

これ以上増やせないくらいポートフォリオの大部分を米国株に配分していますが、それでも現時点で最もマシな運用先と考えていることと、まだまだ反転の機会を逃すわけにはいかない、という判断で、米国株配分は維持していきます。

国内REITは、今週は続落となりましたが、昨年末からの下落相場を取り返し、落ち着いてきたのではないでしょうか。

以前から考えている通り、 国内REIT は株式の分散投資先として魅力的ですし、円で保有できるという安心感もあります。

値動きよりも分配金の安定感が投資の狙いですので、価格が上げても下げても分配金が減らなければ問題ありません。長期保有を継続していきます。

日々の値動きに一喜一憂しないことを肝に銘じて、値動きを淡々と追い続けることだけに専念します。

情報は広く収集しつつ、市場の今後の展開を見る目を養い、短期的な値動きに動じない精神力を身に着けたいと思います。

忍耐強く、長期投資を心掛けて実践していきます。

以上、第110回の運用実績でした。

(当ブログは運用銘柄を推奨するものではありません。投資はあくまでも自己責任でお願い致します。)