Mr.老眼です。

この運用実績の公開は、退職金を資産運用しようと考えている方々に、運用の実例として私のポートフォリオをそのまま公開し、その運用実績の経過を共有することで、何らかの参考にしていただけることを目的としております。

あくまでも実験台という気持ちですので、良いときも悪いときも、一週間ごとの推移をありのまま公開します。

長期投資を推奨するMr.老眼が、日々の値動きに狼狽しながらも辛抱強く長期保有を実践していく様をご覧いただければと考えています。

では第53回の運用実績です。

2022年4月8日時点の運用実績となります。

主な指数の状況

まずは自分の資産運用に関連の高い主な指数の状況です。

- 日経平均:26985.80 (前週比▲2.5%)

- S&P500:4488.28 (前週比▲1.3%)

- ドル円レート*:1ドル=123.94円(前週比+1.42円)

- 東証REIT指数:1972.17 (前週比▲2.5%)

*ドル円レートは運用実績確認時点の資産換算レートです。

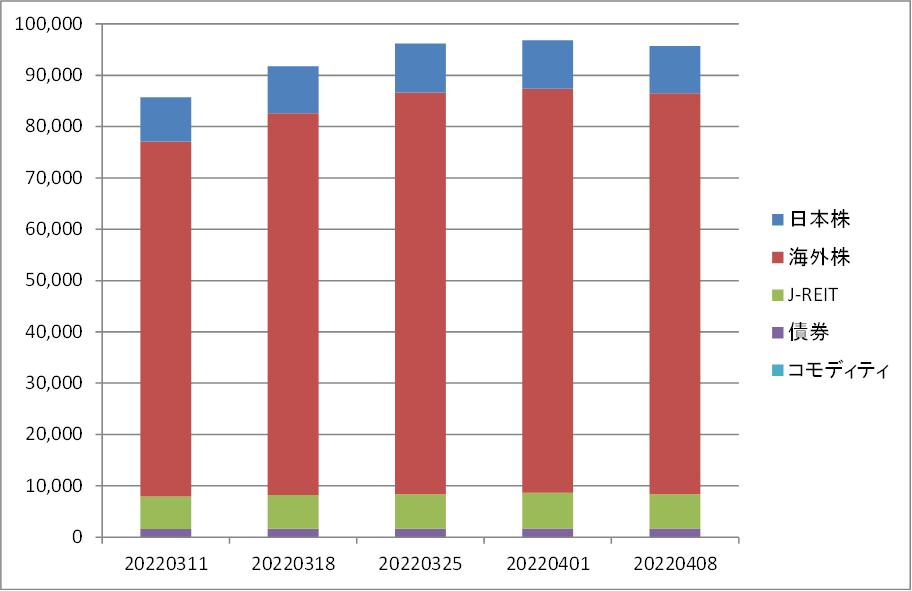

運用総額の推移

運用総額は95,703千円となりました。前週からマイナス1.2%と反落しました。

今週は日経平均が続落し、再び27000円を割り込む水準まで下がってしまいました。

インフレ懸念、景気減速懸念を受けた値動きのようです。

また、S&P500もそこそこの下落となりました。

底を脱したと期待していましたが、まだまだ安心できないと思い知らされました。

その中で、ドル円レートは一方的な円安が続き、いよいよ124円手前まで進みました。

どの水準で落ち着くのか、こちらは見方が分かれているようです。

おかげさまで、ドル建て資産を保有する身としては、円換算額としてはプラスの方向に働きました。

東証REIT指数は反発と反落を繰り返していますが、今週は大き目の反落となりました。

金利が上昇している中で、この下落は仕方ないところです。

運用全体としては、株式相場の下落によるマイナス分を、円安ドル高進行の影響でカバーできず、今週は不調の一週間となりました。

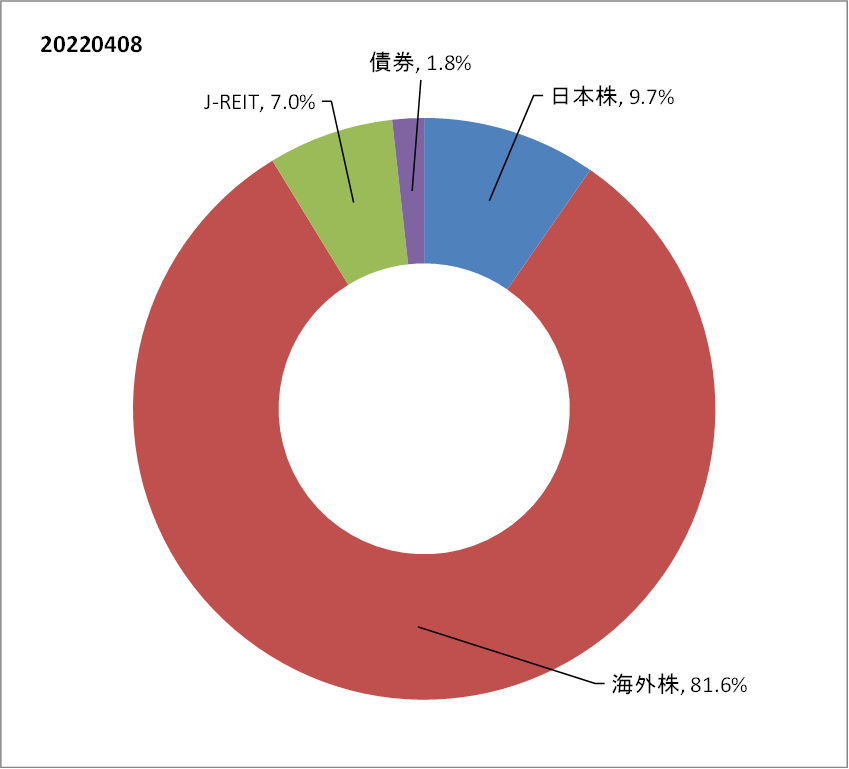

資産クラス別状況

まず、ポートフォリオの状況です。

前週からの入れ替えや追加に伴う大きな変動はありませんでした。

次に各資産クラスの明細です。(単位:千円)

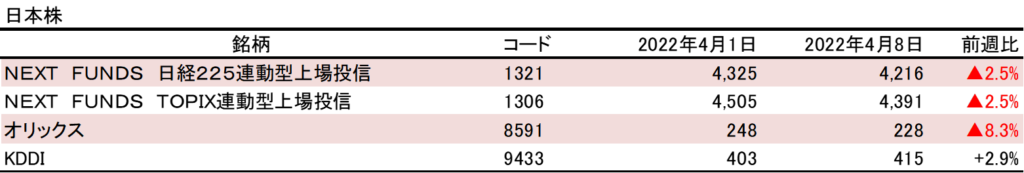

日本株は日経平均インデックス、TOPIXインデックスともに続落しました。

せっかくの急反発だったのですが、2週間も持たないかー、と少し残念です。

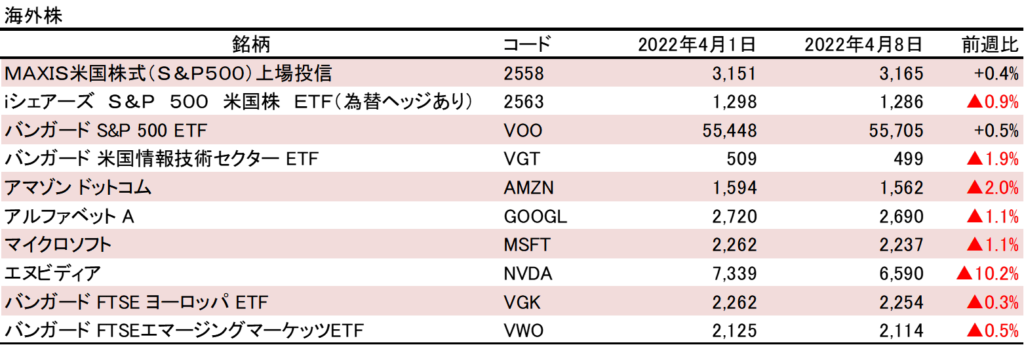

海外株は、主力のS&P500インデックスETFは、円安ドル高効果もあり小幅続伸となりました。

為替ヘッジありのETFだけがマイナスになってしまったのは、皮肉な結果です。

一方、個別株は軒並みマイナスとなり、中でもエヌビディアの落ち込みはひどいことになっています。

数週間前の大暴騰が帳消しになってしまいました。

また、今週は欧州株と新興国株は小幅反落となりました。

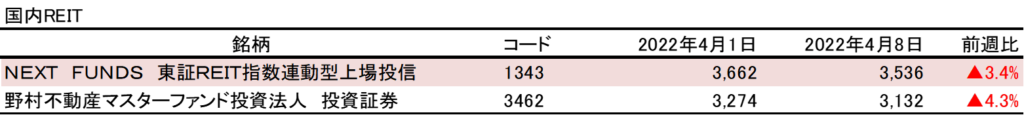

東証REIT指数インデックスETFは、大幅に反落しました。

国内REITは上げ下げの大きい相場が続きますが、そもそも分配金利回りが目当ての資産ですので、多少の値動きがあっても気にしないことにしています。

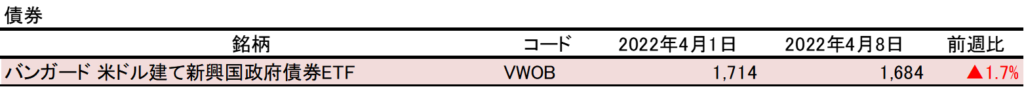

新興国債券の運用はあくまでも実験的な意味しかありませんが、今週はそこそこの反落となりました。

今後の運用について

2022年に入ってからの「忍耐力が問われる相場」は、一旦乗り越えたと期待していました。

ただ、ここにきての反落が、二番底に向けた布石なのではないかと、また心配になってきました。

再び株価下落中の何とも嫌な気分を味わうのかと思うと、憂鬱な気持ちになります。

また、ひたすら耐える日々がやってくるのでしょうか。。

さて、日本株は、日経平均株価の9日間の大連騰の後、再び下げ基調に転落してしまいました。

アメリカのハイテク株の下落につられた値動きかと思いますが、その要因はアメリカの金利上昇に伴うもののようです。

この金利上昇は短期的にはドル高円安という、日本株にとってプラスの要因にもなっていますが、長い目で見ると景気減速が警戒されています。

アメリカでの景気減速は日本に無関係では済まないでしょうから、これにつられるのも頷けます。

また、4月からは国内でも一部商品の値上げ動向を受けて、消費が縮小してしまいそうで、少し心配です。

まだまだ株価続落の可能性は覚悟しておくのが良さそうです。

ただ、5月以降は決算発表と業績見通しに注目が移っていくと思いますので、業績が好調であることが確認されるのを期待しています。

本格的な回復相場にはまだまだ遠いとは思いますが、長期保有の有効性を信じ、数年先には再び日経平均株価3万円に近付く可能性もあると判断し、ポートフォリオにおいても日本株の比率は現状維持とします。

次に米国株ですが、前週期待したような、「S&P500は一旦底値を脱した」という認識は甘かったようです。

アメリカの金利政策については、FRBは強硬な金利上昇政策へのシナリオを打ち出しています。

それだけインフレを抑え込もうと必死なのでしょうが、果たして効果はあるのでしょうか。

こちらは少し長い目で進捗を確認していくしかなさそうです。

これ以上増やせないくらいポートフォリオの大部分を米国株に配分していますが、現時点で最良の運用先と考えていることと、ここから少し下がっても耐えられるという判断で、米国株配分は維持していきます。

国内REITは、一転して下落基調となってきました。

以前から考えている通り、 国内REIT は株式の分散投資先として魅力的ですし、円で保有できるという安心感もあります。

値動きよりも分配金の安定感が投資の狙いですので、価格が上げても下げても分配金が減らなければ問題ありません。長期保有を継続していきます。

日々の値動きに一喜一憂しないことを肝に銘じて、値動きを淡々と追い続けることだけに専念します。

情報は広く収集しつつ、市場の今後の展開を見る目を養い、短期的な値動きに動じない精神力を身に着けたいと思います。

忍耐強く、長期投資を心掛けて実践していきます。

以上、第53回の運用実績でした。

(当ブログは運用銘柄を推奨するものではありません。投資はあくまでも自己責任でお願い致します。)