Mr.老眼は2021年6月現在、ポートフォリオの2.7%というわずかな比率ですが、VWOというETFを組み入れ、資産運用しています。

VWOは新興国株式のインデックスに連動するETFということで、米国株の分散投資先として採用しています。

今回はMr.老眼がVWOをポートフォリオに組み入れる理由について、書いていきます。

VWOとは。

VWOはVanguard FTSE Emerging Markets ETFというETF銘柄のことで、VWOはこの銘柄のティッカーシンボルです。

このETFは、新興国株式のインデックス連動型ETFです。

世界2位の投資信託提供会社であるバンガード・グループによって、2005年3月から提供されています。

新興国株式のインデックスには「FTSE Emerging Markets All Cap China A Inclusion」を採用しています。このインデックスについて、簡単にまとめておきます。

「FTSE Emerging Markets All Cap China A Inclusion」について

「FTSE Emerging Markets All Cap China A Inclusion」はFTSEインターナショナルというロンドン拠点の株価指数算出管理会社によって提供されている指数です。

Emerging Marketsとありますように、新興国の株価動向を表す指数です。

24か国の株式を対象としており、主要国と時価総額割合は以下の通りです。

(2021年5月31日時点のファクトシート参照)

中国(40.30%)

台湾(17.65%)

インド(12.45%)

ブラジル(5.83%)

南アフリカ(4.56%)

この5か国で80%強を占めています。

All Capとは、大型株、中型株、小型株を含む指数であることを示しています。

2021年5月31日時点で4241銘柄という多くの銘柄を対象とする指数ですが、銘柄別では以下の3社の組み入れ比率が突出しており、4位の美団は2%以下となっています。

台湾セミコンダクター・マニュファクチャリング(6.96%)

テンセント(6.32%)

アリババグループ(5.13%)

この3社で20%近くを占めることから、指数の動向としてはこの3社の株価の影響が大きいと言えそうです。

VWOの運用状況

VWOの資産総額は2021年4月30日時点で1120億ドルと、世界的に規模の大きいETFの一つです。

バンガード・グループのVWOの紹介ページによると、2021年4月30日時点の上位5か国の国別配分は以下の通りとなっており、元となる指数をかなり正確にトレースしています。

(時点が上記の指数の時点と1カ月ずれています)

中国(40.7%)

台湾(18.3%)

インド(11.8%)

ブラジル(5.4%)

南アフリカ(4.3%)

経費率は0.10%で、バンガード・グループの紹介ページによれば「同様の平均的なファンドの経費率は1.23%なので、当社のETFがお得ですよ」とのこと。

直近の分配金利回りは1.79%となっています。

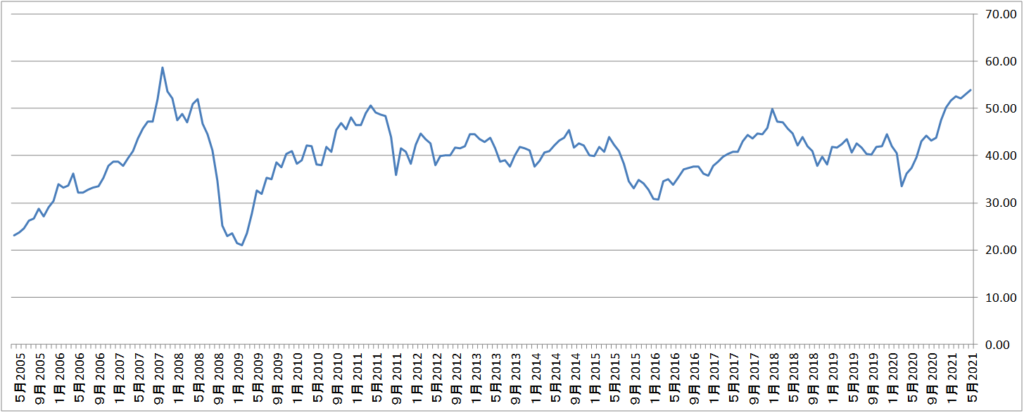

下のグラフは、2005年4月以降の値動きをグラフにしたものです。

ご覧の通り、リーマンショック直前の高値を2021年5月末時点で一度も超えていない状況です。

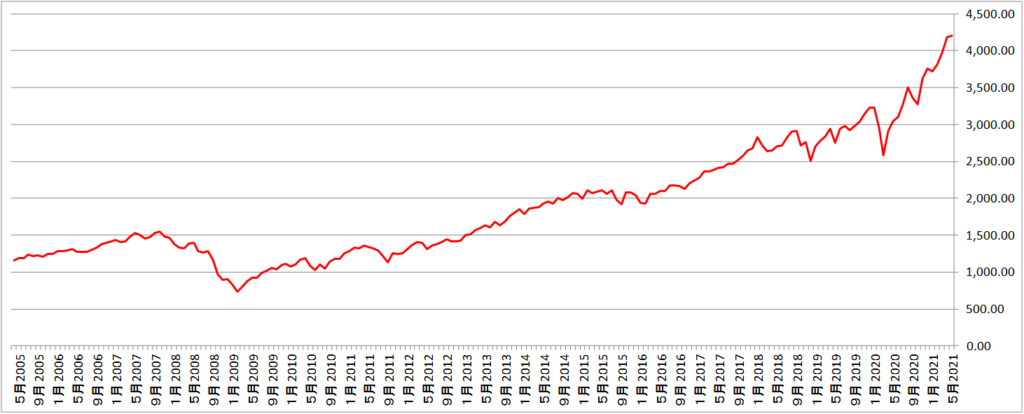

同期間のS&P500の値動きのグラフを下に示しますが、パフォーマンスの差は歴然としており、この期間はS&P500の圧勝となっています。

VWOに投資するメリットとは。

米国株の分散投資先として有力な選択の一つ

株式投資の投資対象として、現時点で最も安定的にリターンが見込めるのは米国株だと思います。

ただ、将来も永続的にそうだとは必ずしも言い切れません。

S&P500の記事にも書いた通り、アメリカ経済が低迷するケースにも備えておく必要があります。

個人的には、アメリカ経済はまだ10年は手堅いだろうと期待していますが、万一目論見が外れた場合を想定するのが分散投資というものです。

では、株式の中で米国株の分散投資先を考えた時に、どのような選択肢があるかというと、「日本株」「欧州株」「新興国株」、といったところだろうと考えます。

ただし、米国株のパフォーマンスが下がる環境では、日本株や欧州株は同じように沈んでいくとMr.老眼は予想しています。

何故なら、これらの国々はもはや同じ経済圏を構成していると思うからです。

一方、新興国の場合、経済発展に伴う国民の生活水準の上昇とともに、新たな経済圏が台頭します。

昨今の中国がその典型だと思いますが、中国にはまだ成長余地があり、さらにインドも中期的な経済成長の伸びしろが大きい国と考えられます。

そうなると、米国株の分散投資先として、中国やインドを含む新興国株式を少額でも保有しておいた方が良さそうだ、と思うのです。

これがVWOに投資する最も大きなメリットと考えます。

低コスト

VWOの経費率は0.10%とかなりの低コストで提供されています。

ステート・ストリート・グローバル・アドバイザーズ(SSGA)社が運用している、SPEMという同種の新興国株式ETFの経費率が0.11%で提供されていますが、わずかにこれを下回る経費率で、おそらく新興国株式のインデックスETFでは現時点で最も低コストだと思います。

SPEMとVWOでパフォーマンスがそれほど違うとも思いませんので、Mr.老眼は少しでも低コストであることを優先してVWOを選択しています。

VWOの不安要素とは。

過去の傾向からは、大きなリターンを期待できない

上のグラフからも分かる通り、過去の傾向を見る限り、VWOは決して右肩上がりの成長を続けてきた訳ではありません。

もちろん過去の傾向が将来のパフォーマンスを決める訳ではありませんので、これから価格がどうなっていくかは分かりません。

ただ、過去の傾向を見ると、少なくとも2021年の段階でVWOという新興国株式のETFをポートフォリオの主軸に据える気持ちにはなりません。

やはり、あくまでもS&P500の分散投資先として、「どれくらい配分を割り当てるか」を考えるような位置付けの銘柄だと思います。

将来、VWOがポートフォリオの主役となる日はくるでしょうか。

その状況でも中国やインドを「新興国」と呼ぶのかどうか、将来が楽しみではあります。

中国の国家体制の影響など、政府と企業の関係性

VWOの構成銘柄の4割が中国であることを考えると、やはり中国の国家体制と、株式市場や企業の自由競争といった経済面における国家の影響力には不安が残ります。

アメリカでさえ、大きくなりすぎた企業に対する締め付けの方向が見えてきている昨今、中国で企業が巨大化していくことについて、国家体制への脅威とみなす発想が全くないとはとても思えません。

企業の競争力の強化を政府が妨害するという風潮が出てきたときに、その影響は新興国の方が企業にとってより深刻なものとなる気がします。

政情不安といった有事においても、企業の活動が制約される可能性は新興国の方が大きいかもしれません。

これらは漠然とした不安でしかありませんが、VWOといった新興国株式を保有する際の不安要素であることは確かです。

為替リスク

アメリカドルベースで運用されている投資信託やETFに投資する場合の不安要素は、資産の円換算額がドル円レートの動向に左右されてしまうという点です。

S&P500の記事にも同じことを書きましたが、外貨建ての資産を保有する場合には全て為替リスクが伴います。

これは、日本で生活する限り、つまり生活における金銭の消費を日本円で決済する環境にある限り、避けて通れない問題です。

まとめ

分散投資について書いた通り、保有銘柄を増やすことで、資産が集中的にダメージを受けることを回避することができます。

また、先進諸国に対し新興国の成長が優位となる時代が来た場合に、その恩恵を享受し、機会損失を避けることもできます。

そういう意味で、4000銘柄を超える新興国株式に手軽に分散投資ができるVWOは、米国株を主力としたポートフォリオに組み入れるETFとしては、有用な銘柄だと考えます。

むしろ、将来的にはもっと保有比率を高めていっても良さそうだと思っています。

この記事をまとめたことで、個人的にもVWOについての理解が深まりましたし、運用方針を改めて見直すきっかけになりました。Mr.老眼も日々学び、実践していきます。