VEAについて検証した記事に書いた通り、自分のポートフォリオにVEAを組み入れるのは効率が悪いのではないかという気付きがありました。

効率が悪い理由ですが、日本株を別途保有しているポートフォリオに、日本株が20%含まれている先進国株式インデックスETFであるVEAを保有するのは、日本株への投資が重なってしまいます。

それにより、ポートフォリオ全体に占める日本株の配分割合を調整するのが難しくなってしまうのではないか、ということです。

ポートフォリオは自分で調整したいと考えていますので、シンプルで調整しやすいポートフォリオが効率的だろうと思った次第です。

Mr.老眼が株式ポートフォリオでイメージする調整とは、「米国株」「日本株」「欧州株」「新興国株」の組み合わせで、その配分を自分の考えで調整していく、というものです。

ですので、VEAから変更する分散投資先として、「欧州株」のインデックスに連動するETFを探すことにしました。

その結果、3つのETF候補(VGK、IEV、FEZ)から、VGKを第一選択肢とすることにしました。

今回はMr.老眼がVEAからVGKに保有銘柄を変更しようと決めた理由について、書いていきます。

なお、今回の各銘柄の比較にあたり、SBI証券、アメリカのヤフーファイナンス、各ETFの発行会社、各指数の発行会社のホームページを参照しました。

まず、VEAがダメな訳ではない。

最初に誤解なきようお断りしておきますが、VEAというETFがダメという訳では決してなく、むしろ大変有効な投資先であると思います。

特にポートフォリオに「米国株」「新興国株」を保有している人が、分散投資先として世界を網羅するために追加するには、「米国を除く先進国株式」を効率的にカバーできるVEAは最良の選択でしょう。

あくまでもMr.老眼のポートフォリオには効率が悪いので合わないと考えたということであり、その理由は「日本株」を既にポートフォリオの一部に組み入れているからにすぎません。

VEAは2022年1月時点で資産運用残高では世界6位の人気ETFであり、上位5つが全て米国株インデックス関連であることを考えると、米国株以外のインデックスETFとしては世界最大の人気ETFであると言えます。

多くのアメリカ人投資家は、まず「米国株」で運用し、次の分散投資先として「米国以外の先進国」をカバーするETFとしてVEAを選んでいるのだろうと思います。

欧州株式インデックスETFの3つの候補とは。

まず、Mr.老眼の個人的な運用口座の関係で、SBI証券で取り扱いがあるETFが前提となります。

SBI証券でヨーロッパ関連のETFを検索してみたところ、6つのETFがヒットしました。

この6つのうち、1つはドイツ株限定、2つは米ドルヘッジ付きという日本居住者にとってそれほどありがたくない機能がついたものでしたので、それらを除外した残り3つを候補として、比較してみます。

残った候補はVGK、IEV、FEZの3つとなります。

それぞれどのようなETFか、調べていきます。

3つの候補その1:VGK

VGKは正式にはVanguard FTSE Europe ETFというETF銘柄のことで、VGKはこの銘柄のティッカーシンボルです。

世界2位の投資信託提供会社であるバンガード・グループによって、2005年3月から提供されています。

欧州株式のインデックスには「FTSE Developed Europe All Cap Index」を採用しています。

このインデックスについて、簡単にまとめておきます。

「FTSE Developed Europe All Cap Index」について

「FTSE Developed Europe All Cap Index」はFTSEインターナショナルというロンドン拠点の株価指数算出管理会社によって提供されている指数です。

ヨーロッパ16カ国の株式を対象としており、主要国と時価総額割合は以下の通りです。

(2022年1月31日時点のファクトシート参照)

イギリス(24.75%)

フランス(15.98%)

スイス(14.50%)

ドイツ(13.40%)

オランダ(6.74%)

スウェーデン(6.10%)

この6カ国で80%強を占めています。

All Capとは、大型株、中型株、小型株を含む指数であることを示しています。

2022年1月31日時点で1320銘柄を対象とする指数ですが、組み入れ額上位10社の合計でも17.02%しかなく、分散度の高い指数と言えそうです。

VGKの運用状況

VGKの資産総額は2022年2月11日時点で257億ドルと、規模の大きいETFの一つです。

上位保有銘柄は以下の通りです。

(2022年2月10日時点。SBI証券より。)

ネスレ(2.94%)

ASML(2.53%)

ロシュ(2.24%)

LVMH(1.58%)

ノボ ノルディスク(1.39%)

経費率は0.08%で、直近の分配金利回りは3.15%となっています。

3つの候補その2:IEV

IEVは正式にはiShares Europe ETFというETF銘柄のことで、IEVはこの銘柄のティッカーシンボルです。

世界最大の資産運用会社であるブラックロックによって、2000年7月から提供されています。

欧州株式のインデックスには「S&P Europe 350」を採用しています。

このインデックスについて、簡単にまとめておきます。

「S&P Europe 350」について

「S&P Europe 350」はS&P500で有名なStandard and Poor’sという会社によって提供されている指数です。

ヨーロッパ16カ国の株式の中から、時価総額や流動性といった観点で厳選された会社群を対象としており、主要国と時価総額割合は以下の通りです。

(2022年1月31日時点のファクトシート参照)

イギリス(23.9%)

フランス(17.2%)

スイス(15.8%)

ドイツ(13.4%)

オランダ(7.4%)

スウェーデン(5.0%)

この6カ国で80%強を占めています。

2022年1月31日時点で362銘柄を対象とする指数で、組み入れ額上位10社の合計が20.4%と、「FTSE Developed Europe All Cap Index」よりも上位構成比が高めとなっています。

IEVの運用状況

IEVの資産総額は2022年2月11日時点で21億ドルと、VGKと比べ規模は大きくありません。

上位保有銘柄は以下の通りです。

(2022年2月10日時点。SBI証券より。)

ネスレ(3.44%)

ASML(3.16%)

ロシュ(2.61%)

LVMH(1.98%)

ノバルティス(1.85%)

経費率は0.59%で、直近の分配金利回りは2.88%となっています。

3つの候補その3:FEZ

FEZは正式にはSPDR EURO STOXX 50 ETFというETF銘柄のことで、FEZはこの銘柄のティッカーシンボルです。

ステート・ストリート・グローバル・アドバイザーズ(SSGA)社によって、2002年10月から提供されています。

欧州株式のインデックスには「EURO STOXX 50 Index」を採用しています。

このインデックスについて、簡単にまとめておきます。

「EURO STOXX 50 Index」について

「EURO STOXX 50 Index」はSTOXXというスイスの株価指数算出管理会社によって提供されている指数です。

ユーロ圏11カ国の株式の中から、時価総額や流動性といった観点で厳選された50社を対象としています。

ユーロ圏が対象ですので、イギリスの会社は含まれません。

FEZの運用状況

FEZの資産総額は2022年2月11日時点で24億ドルと、VGKと比べ規模は大きくありません。

上位保有銘柄は以下の通りです。

(2022年2月10日時点。SBI証券より。)

ASML(9.54%)

LVMH(5.94%)

リンデ(4.76%)

SAP(4.06%)

トタル(3.52%)

他の2つのETFとは構成銘柄が結構違っています。

経費率は0.29%で、直近の分配金利回りは2.70%となっています。

VGKを選んだ理由。

Mr.老眼がこの3つを比較したときの着目ポイントを整理してみます。

【指数の魅力度】

FEZ > IEV > VGK

【分散範囲(構成銘柄数)の広さ】

VGK > IEV > FEZ

【資産総額の大きさ】

VGK > FEZ > IEV

【経費率の低さ】

VGK > FEZ > IEV

【分配金利回りの高さ】

VGK >IEV > FEZ

【過去10年の年率リターンの高さ】

VGK(5.94%) > IEV(5.29%) > FEZ(4.85%)

個人的に「EURO STOXX 50 Index」という指数は「厳選された銘柄」という点で面白そうだと思いましたが、この指数にはイギリスの会社が含まれないため、分散投資先としては条件を満たしていないと判断しました。

残るVGKとIEVですが、リターンに大きな違いはありませんし、資産総額の安定感と経費率が低いことを優先して、VGKにしようと思います。

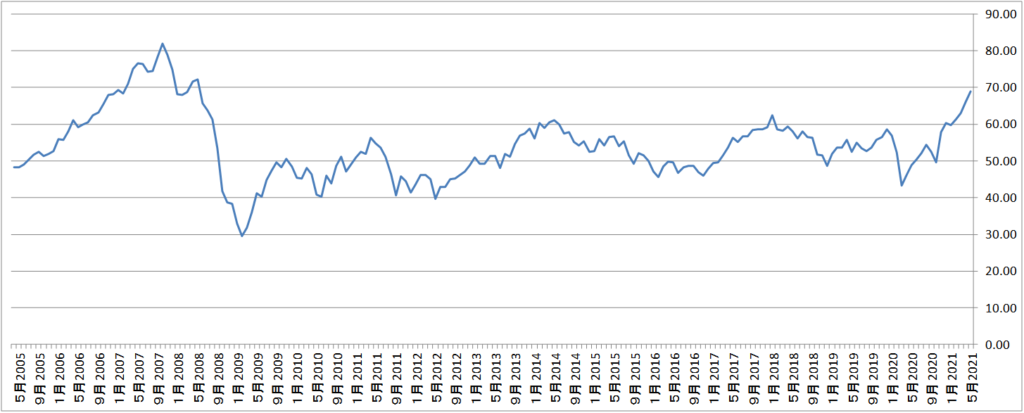

ちなみにVGKが提供されてからの価格推移をグラフにしたものが下の図となります。リーマンショック直前の最高値に対して、直近でも全く届いていない状況ではありますが、今後に期待というところです。

まとめ

分散投資の効率を見直したことがきっかけでしたが、ヨーロッパの株式インデックスにも色々なものがあり、それらに連動するETFが複数提供されていることを、改めて知ることができました。

そして、様々な観点から投資先候補を比較し、当面の投資先を絞り込むことができました。

何より、この作業を通じてしっかりと自力で調べたことで、今後の運用成績がどのようになったとしても、自分の責任だという納得があります。

(それでも下がったら悲しいとは思いますが)

後は信じて運用するのみです。Mr.老眼も日々学び、実践していきます。