第1回報告です。

2021年4月9日時点の運用実績となります。

主な指数の状況

まずは自分の資産運用に関連の高い主な指数の状況です。

- 日経平均:29768.06 (前週比▲0.3%)

- S&P500: 4128.80(前週比+2.7%)

- ドル円レート*:1ドル=109.35円(前週比▲1.33円)

- 東証REIT指数:2056.15(前週比+2.6%)

*ドル円レートは運用実績確認時点の資産換算レートです。

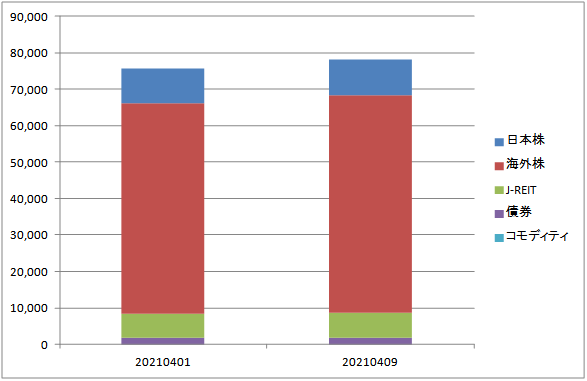

運用総額の推移

運用総額は78,049千円となりました。前週から+3.1%と好調でした。ドル円レートは不利な方法に動きましたが、メインの運用先であるS&P500が好調に推移したことがプラス要因となりました。

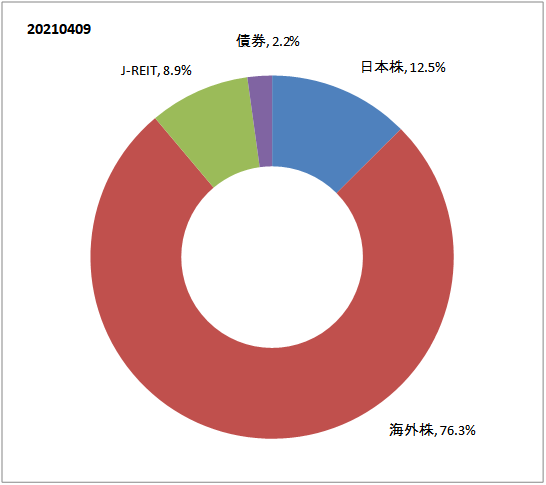

資産クラス別状況

まず、ポートフォリオの状況です。

前週からの入れ替えや追加に伴う大きな変動はありませんでした。

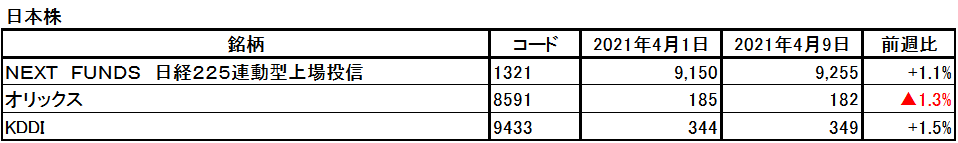

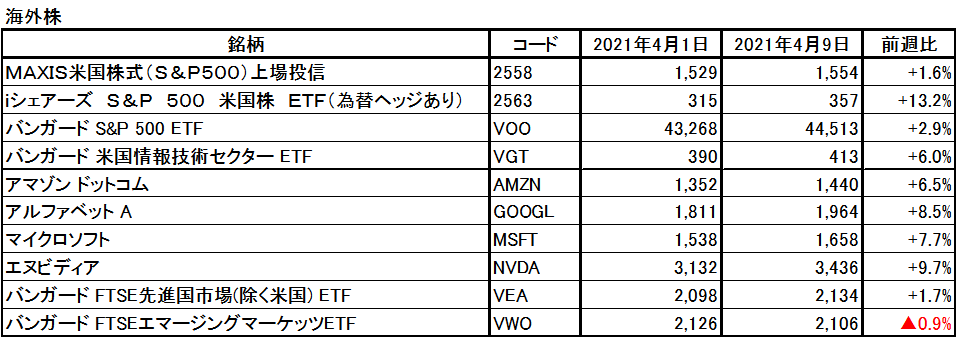

次に各資産クラスの明細です。(単位:千円)

オリックスとKDDIは株主優待のお楽しみ目的のみで保有しているものです。

ポートフォリオの主力はS&P500連動型のインデックスETFである、ヴァンガード社のVOOです。

2番目の「iシェアーズ S&P500米国株ETF(為替ヘッジあり)」は今年のNISA枠として買い進んでいるものです。

個別株はギャンブルで株式投資をやっていたころの名残です。

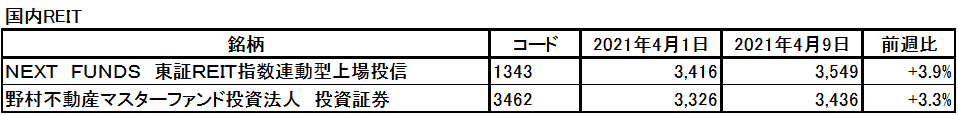

不動産は分配金があれば十分と考えていますが、不思議と上がってくれています。

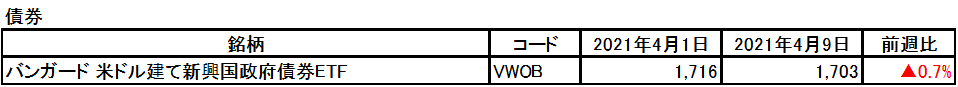

新興国債券の運用は実験的な意味しかありません。そして今のところ運用として全然冴えていません。

今後の運用について

今のポートフォリオのリスクとリターンを簡易計算すると、リスクが22.8%、リターンが4.8%となっています。リスクの前提はインデックス株式20%(新興国のみ25%)、個別株35%、J-REIT指数25%、個別J-REIT35%、新興国債券20%としました。リターンの前提は株式5%、J-REIT3.5%、債券0%としました。

1年後の最大損失率は40.8%、20年保有し続けたときの元本割れの確率は6.6%です。

(これらの計算方法については改めて記事にしたいと考えています)

あくまでも簡易計算の目安であり、あくまでも過去の傾向からの類推でしかありませんが、この試算をしておくと日々の値動きに慌てなくて済みます。

さて、今後ですがギャンブルの名残である個別株をインデックス投資に振り替えてリスクを減らすか、リターンがパッとしない日本株を見切って海外株に振り向けるか、などど思いをめぐらしつつ、当面こんな感じかな、と思っています。

日々の値動きに一喜一憂しないことを、身をもって実践しているところをしっかり報告するのが目的の一つでもあります。ですので将来的にはインデックス投資に集約する方向ですが、頻繁に売買をしないようにしたいと考えています。ギャンブルが捨てきれない悲しい性格でもあります。

年金が貰える年齢に達するまではこのブログを続けていくことが目標です。その頃のポートフォリオはこの第1回報告のものとどのように変わっているでしょうか。今より資産総額が減っているとがっかりですが。

当面は週ごとに実績をまとめ、報告しようと考えています。報告頻度については臨機応変に考えていく所存です。

以上、第1回報告でした。

(当ブログは運用銘柄を推奨するものではありません。投資はあくまでも自己責任でお願い致します。)