Mr.老眼です。

この運用実績の公開は、退職金を資産運用しようと考えている方々に、運用の実例として私のポートフォリオをそのまま公開し、その運用実績の経過を共有することで、何らかの参考にしていただけることを目的としております。

あくまでも実験台という気持ちですので、良いときも悪いときも、一週間ごとの推移をありのまま公開します。

長期投資を推奨するMr.老眼が、日々の値動きに狼狽しながらも辛抱強く長期保有を実践していく様をご覧いただければと考えています。

(なお、長期保有のメリットについては、こちらの記事にまとめています)

(長期保有のメリットを統計的に検証した記事は、こちら)

では第88回の運用実績です。

2022年12月9日時点の運用実績となります。

主な指数の状況

まずは自分の資産運用に関連の高い主な指数の状況です。

- 日経平均:27901.01 (前週比+0.4%)

- S&P500:3934.38 (前週比マイナス3.4%)

- ドル円レート*:1ドル=135.96円(前週比+0.83円)

- 東証REIT指数:1935.44 (前週比+0.0%)

*ドル円レートは運用実績確認時点の資産換算レートです。

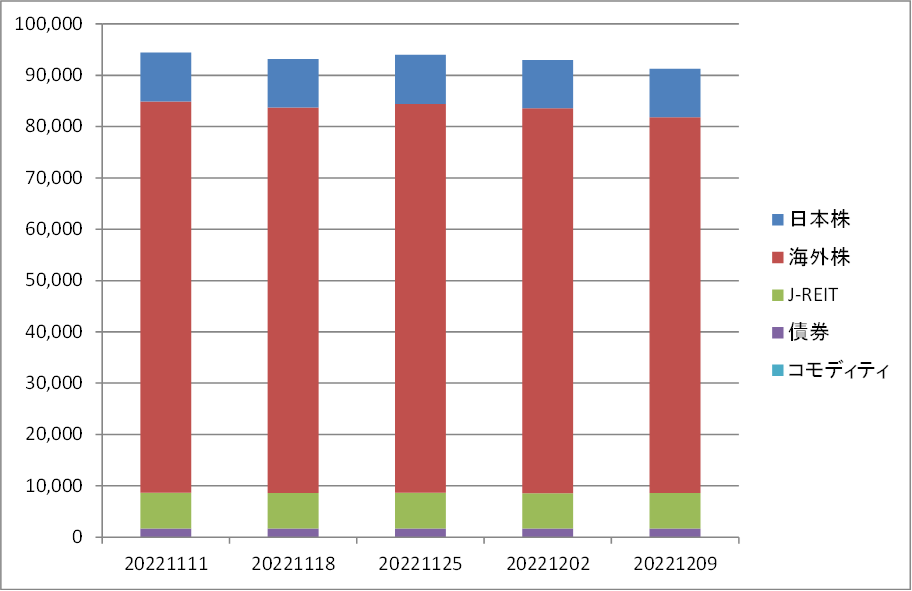

運用総額の推移

運用総額は91,235千円となりました。前週からマイナス1.8%と、前週から続落となってしまいました。

今週は日経平均は小幅反発したものの、28000円に届くことはできませんでした。

引き続き28000円を境に膠着している状況です。

すっきりと上値を抜ける展開にはなってきませんが、かといって大きく割り込んで下げていくような展開でもなさそうです。

やはり28000円近辺で今年は終了、という感じでしょうか。

米国株は、S&P500が急落し、再び3900ポイント前半まで落ちてしまいました。

ここ最近の少し落ち着いた値動きもどこへやら、しかも長期金利がそれほど動いていないにも関わらず、株式相場が急落してしまいました。

もはやインフレ懸念よりも景気後退を心配しつつあるような値動きとなってきました。

今週の為替レートはドル安が一服し、135円台で足踏みしています。

ドル建て資産を保有する身としては、ドル安は資産の目減りに直結しますので、これだけドルが下がってしまうと、結構厳しいものがあります。

東証REIT指数はほぼ値動きのない展開となりました。

引き続き低調な相場が続いています。

ここ数週間の冴えない展開から脱却し、安定した値動きに戻ってほしいものです。

運用全体としては、今週は為替レートがわずかに有利に動いたものの、米国株式相場の急落の影響が大きく、運用資産としては今週も不調な週となりました。

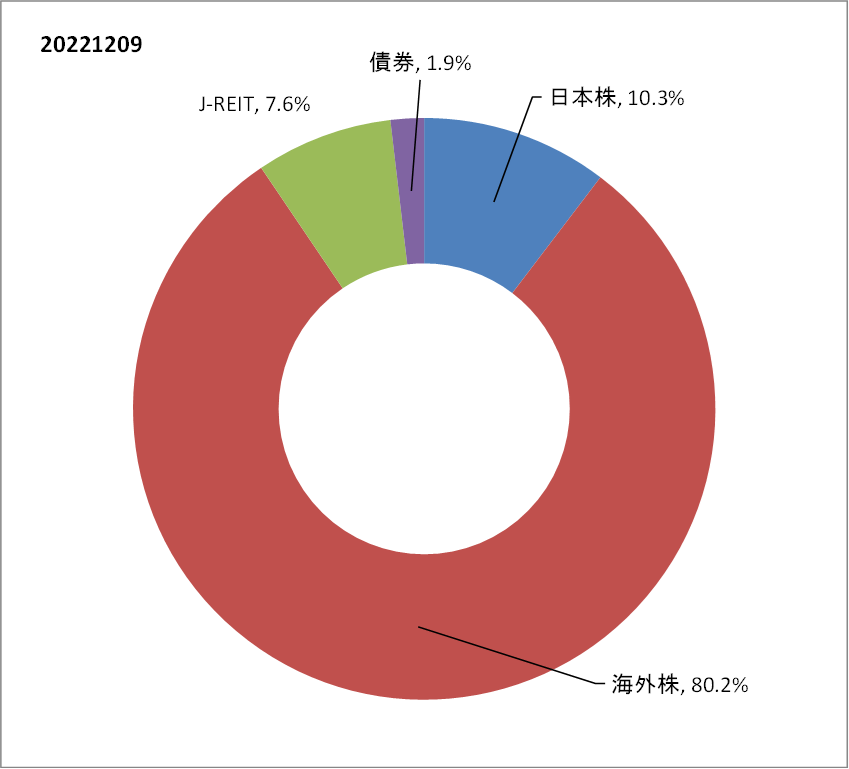

資産クラス別状況

まず、ポートフォリオの状況です。

前週からの入れ替えや追加に伴う大きな変動はありませんでした。

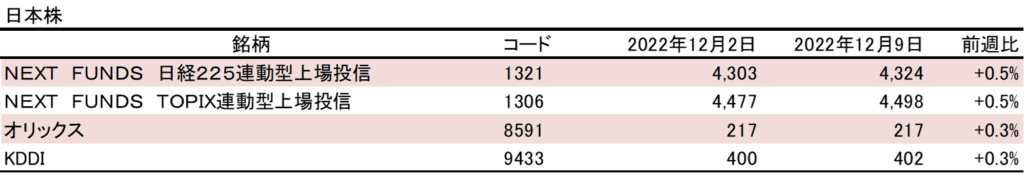

次に各資産クラスの明細です。(単位:千円)

日本株は日経平均インデックス、TOPIXインデックスともに小幅ながら反発しました。

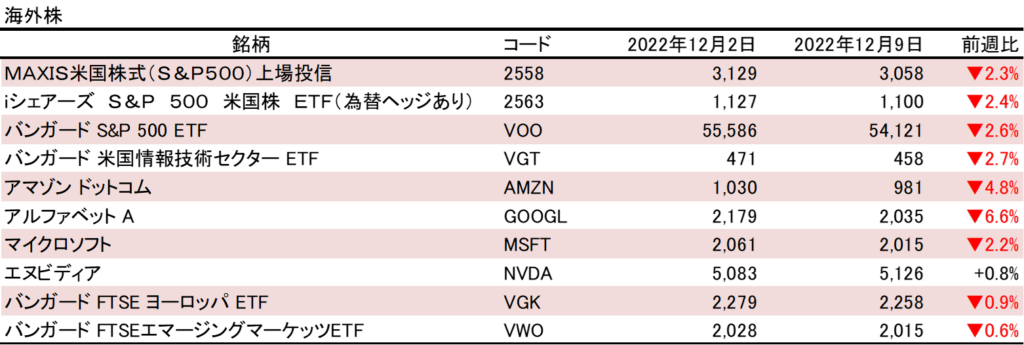

海外株は、主力のS&P500インデックスETFは大きく続落しました。

また、ハイテク株が中心の個別株も、かなり厳しい下げ幅となってしまいました。

唯一エヌビディアだけは逆行して続伸しました。

米国以外では、今週は欧州株、新興国株ともに下げてしまいましたが、米国株ほどではありませんでした。

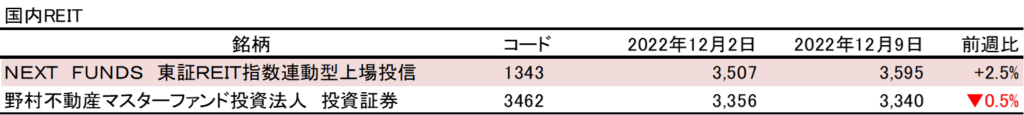

東証REIT指数インデックスETFは、結構反発しました。

国内REITはそもそも分配金利回りが目当ての資産ですので、多少の値動きがあっても気にしないことにしています。

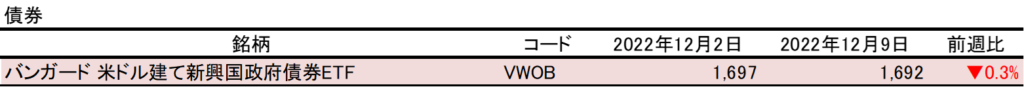

新興国債券の運用はあくまでも実験的な意味しかありませんが、今週は小幅続落となりました。

今後の運用について

2022年に入ってから、「忍耐力が問われる相場」がずっと続いています。

結局、忍耐とともに2022年が終わってしまいそうです。

今週も残念ながら続落してしまいました。

12月に入っても、上昇の気配は全く感じられません。

外部環境はまだまだ波乱含みの状況が続くように思います。

為替レートは135円近辺で落ち着くような流れでしょうか。

これ以上のドル安は厳しいですが、米国長期金利がどうやら頭打ちの感があり、そうなるとここから再びドル高という動きは考えにくいです。

円安ドル高に支えられていた資産運用でしたので、この為替の値動きは結構痛いものがあります。

さて、日本株は、相変わらず日経平均株価28000円を行ったり来たりとなっています。

年末に向けてこれといった材料もない中で、当面は米国市場の値動きに連動した相場が予想されます。

とにかく長期的な目線で、日本株の相場の方向感をしっかり見定めることを念頭に、日々の値動きを確認する、というスタンスを自分に言い聞かせないと、振り回されるばかりです。

本格的な回復相場を確信しているわけではありませんが、長期保有の有効性を信じ、数年先には再び日経平均株価3万円に近付く可能性もあると判断し、ポートフォリオにおいても日本株の比率は現状維持とします。

次に米国株ですが、ここへ来ての急落は意外でした。

長期金利がそれほど動いていないにも関わらず、これだけ相場が下げるとなると、いよいよ金利とは異なる要因で株価が動き出しているかもしれません。

そうなると、やはり心配なのは米国の景気の先行きということになりそうです。

インフレ対策が効いてくると、景気にはマイナス影響となりますので、そろそろ企業の業績悪化懸念に焦点が移っていくのかもしれません。

特に、金利上昇が頭打ちになったところで、まだ下げるわけにもいかないでしょうし、株価には厳しい環境が続くということでしょう。

もちろん、景気が悪化し過ぎると金利も下げざるを得ないと思いますし、そこまでの動きも先取りして株価は推移していくでしょうから、株式投資から撤退するのは得策ではないと思います。

反転上昇のタイミングがいつ頃かはサッパリ分かりませんが、中期目線では(あるいは長期目線でも)本格的に復調していくものと信じています。

これ以上増やせないくらいポートフォリオの大部分を米国株に配分していますが、それでも現時点で最もマシな運用先と考えていることと、まだまだ反転の機会を逃すわけにはいかない、という判断で、米国株配分は維持していきます。

国内REITは、今週はほとんど値動きがありませんでしたが、引き続き不安定な相場が続いています。

以前から考えている通り、 国内REIT は株式の分散投資先として魅力的ですし、円で保有できるという安心感もあります。

値動きよりも分配金の安定感が投資の狙いですので、価格が上げても下げても分配金が減らなければ問題ありません。長期保有を継続していきます。

日々の値動きに一喜一憂しないことを肝に銘じて、値動きを淡々と追い続けることだけに専念します。

情報は広く収集しつつ、市場の今後の展開を見る目を養い、短期的な値動きに動じない精神力を身に着けたいと思います。

忍耐強く、長期投資を心掛けて実践していきます。

以上、第88回の運用実績でした。

(当ブログは運用銘柄を推奨するものではありません。投資はあくまでも自己責任でお願い致します。)